Arequipa con un menor canon minero

Arequipa con un menor canon minero

Por Jorge Manco Zaconetti (Investigador UNMSM y Consultor)

Se ha analizado en artículos anteriores la naturaleza del canon minero y la determinación de las nuevas regalías, impuesto extraordinario y el gravamen especial minero, que a nuestro entender representan un retroceso en relación a la “vieja regalía” e incluso al óbolo minero del gobierno aprista, pues al tener como base de cálculo el margen de la utilidad operativa, y ser consideradas gasto tributario, es decir al tener el carácter de deducibles, el nuevo marco tributario minero disminuye la utilidad imponible, reduce el impuesto a la renta y por tanto el canon minero.

Por ello, consideramos que el canon minero no constituye un real canon pues su fuente es el impuesto a la renta, es decir una renta derivada, que está sujeta a una serie de deducciones producto de los beneficios tributarios que reducen la utilidad imponible y por tanto afectan: la recaudación del impuesto a la renta, la participación de los trabajadores en las utilidades, los remanentes no distribuidos a los trabajadores de las utilidades transferidos a los gobiernos regionales para inversión regional como también los ingresos de Fondoempleo organismo público dependiente del Ministerio de Trabajo y Promoción del Empleo.

Al depender el impuesto a la renta abonado por las empresas mineras y aplicarse una serie de deducciones propias de las partidas que conforman el costo de ventas, de los gastos de venta y administrativos como de los gastos financieros, existe un amplio campo de autonomía para la sobrevaluación de costos, la puesta en práctica de las políticas de precios de transferencia en las relaciones entre la matriz con empresas vinculadas, la tercerización de servicios con empresas vinculadas, la depreciación de maquinaria de segundo uso etc.

En especial destacan las depreciaciones y amortizaciones que se cargan al costo de ventas, los servicios de terceros, las relaciones entre matriz y filiales pues las principales empresas mineras comprometen de manera anticipada la producción y los ingresos por ventas manejando las diferencias de precios de los metales con arbitrariedad, interesadas políticas de precios de transferencias con las empresas vinculadas cuando el 75% de las ventas se realiza con las vinculadas, como es el caso de la Sociedad Mra. Cerro Verde S.A.A.

Si bien la disminución de las regalías mineras en el 2012 en relación al 2011 con el nuevo marco tributario minero no ha sido tan dramática para Arequipa como en otras regiones mineras (Pasco, Junín, La Libertad y otros), decrecen en casi 30 millones de nuevos soles, al pasar de 67 millones de nuevos soles a 37.8 millones. Ello se explica básicamente por la menor producción de las mineras auríferas que operan en la región.

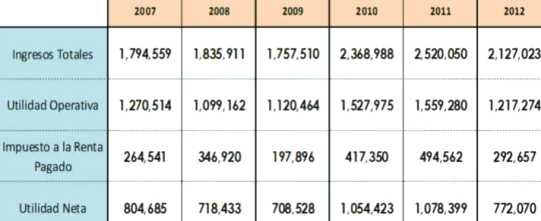

En cambio, la fuerte disminución del impuesto a la renta en el ejercicio de 2012 en relación a 2011 sí afectaría severamente a los gobiernos locales, regional y universidad pública de Arequipa, pues el impuesto a la renta efectivamente pagado por la Soc. Mra. Cerro Verde disminuye de 494.5 millones de dólares en 2011 a 292.6 millones de dólares en 2012. Es decir, una reducción absoluta de 202 millones de dólares menos que significan una caída del 41 por ciento. Tal como se puede observar en el cuadro “Sociedad Mra. Cerro Verde S.A.A.: Ingresos, Utilidades Operativas, Impuesto a la Renta y Utilidad Neta 2007/2012)

Por definición legal el 50 por ciento del impuesto a la renta pagado por la empresa minera por decisión del Estado se transforma en canon minero. Por tanto el 50 por ciento de 292.6 millones de dólares (146 millones) es sensiblemente menor al 50 por ciento de 494.6 millones (247 millones)

Esta disminución de 202 millones de dólares del impuesto a la renta en 2012 (494.6 menos 292.6) significa que el canon minero para Arequipa en lo que respecta al impuesto abonado por la Mra. Cerro Verde se reducirá en por lo menos 101 millones de dólares en relación al año anterior. Esta realidad se percibirá con consistencia a partir de junio del presente cuando se tenga que realizar las transferencias para el período junio 2013 a mayo 2014.

¿Por qué cae el canon?

Por la vigencia de los diversos beneficios tributarios y el modelo de promoción de la inversión que tenía justificación en décadas pasadas pero no en la presente coyuntura de precios altos de los minerales, bajos costos de producción y crecimiento económico sostenido. Los beneficios y la naturaleza del nuevo marco tributario explican la reducción de la utilidad imponible para la determinación del 8 por ciento en las utilidades y la aplicación del 30 por ciento del impuesto a la renta como base del canon minero.

Por ello sirva de explicación los beneficios contemplados en la Ley de Promoción de Inversiones en el Sector Minero. DL 708 del 14-11-1991. Así, en el artículo 2.o se expresa que “Con el objeto de promover la inversión privada en la actividad minera, se otorga a los titulares de tal actividad los siguientes beneficios:

Así, en el título dos referido “De los Beneficios Básicos”, en el artículo 2 inciso a) Estabilidad Tributaria, cambiaria y administrativa;

En el inciso c) se afirma que “El Estado reconocerá al titular de la actividad minera la deducción de tributos internos que incidan en su producción, sea que se exporte o que, sujeta a cotización internacional, se venda en el país”

Esto significa que el impuesto general a las ventas del (18%) que grava las ventas y servicios pagados por la empresa minera necesarios para las actividades de la producción para la exportación debe ser reconocido como crédito fiscal por el fisco a favor de la empresa. Se justifica este principio con el argumento que en el comercio internacional no se exportan impuestos, sin embargo ello también afecta la recaudación del impuesto a la renta.

Igualmente en el inciso d) del mismo artículo se expresa que “Las inversiones que efectúen los titulares de actividad minera en infraestructura que constituya servicio público, serán deducibles de la renta imponible, siempre que las inversiones hubieren sido aprobadas por el organismo del sector competente”

Este es el caso de las inversiones de la Soc. Mra. Cerro Verde por un valor de 92 millones de dólares por las inversiones en la planta de abastecimiento de agua potable en la ciudad de Arequipa ejecutadas por empresas privadas en su estudio, factibilidad y construcción entre 2007 y 2012 y entregadas a la empresa de Saneamiento de Arequipa en julio de 2012, y contablemente descargadas en el ejercicio de 2012. Ello significa que el costo final de la obra finalmente es deducible de la renta imponible en dicho año por tener el carácter de inversión en servicio público.

Por último, la naturaleza del gravamen especial minero abona Soc. Mra. Cerro Verde en 2012 por un valor de 74.8 millones de dólares también afecta la utilidad imponible por su carácter de gasto tributario para efecto del impuesto a la renta. Es más, si se tiene presente que a partir de 2014 con la vigencia del nuevo convenio de estabilidad jurídica y tributaria por 15 años, este gravamen especial mantendrá su naturaleza deducible y reducirá la base de la utilidad imponible y por tanto el canon minero.

Esta realidad tendrá sus consecuencias sociales cuando la Sociedad Civil, la población organizada de Arequipa, Tacna, Moquegua, Ancash, Cajamarca, La Libertad, Pasco y otras se percaten que a partir de junio de 2013 las transferencias por concepto de canon y regalías mineras serán sensiblemente menores a las percibidas a los años anteriores, gracias al nuevo marco tributario que significó el “cambio de rumbo” de una promesa de cambio donde la actividad minera sea un genuina palanca de desarrollo y la política una “gran transformación”

Soc. Minera Cerro Verde S.AA.: Ingresos, Utilidades Operativas, Impuesto a la Renta y Utilidad Neta

En Miles de Dólares

Fuente: Notas a los Estados Financieros de SMCV (varios años) /BVL

Artículo relacionado

La farsa del gravamen y las regalías mineras