En los países emergentes, las microfinanzas han sido un componente crítico de la profundización financiera, dado que han demostrado ser capaces de expandir la prestación de servicios financieros hacia segmentos de menores ingresos, que constituyen una gran proporción de la población del total en dichas economías. En los últimos años, sobre todo, se ha visto avances importantes en la inclusión financiera, lo que ha venido beneficiando de manera particular a personas emprendedoras con créditos acorde a sus necesidades. En ese sentido, las entidades microfinancieras han cumplido un rol importante en la tendencia actual a expandir los beneficios del crédito y además han mostrado que servir a clientes de bajos estratos puede ser rentable.

En los países emergentes, las microfinanzas han sido un componente crítico de la profundización financiera, dado que han demostrado ser capaces de expandir la prestación de servicios financieros hacia segmentos de menores ingresos, que constituyen una gran proporción de la población del total en dichas economías. En los últimos años, sobre todo, se ha visto avances importantes en la inclusión financiera, lo que ha venido beneficiando de manera particular a personas emprendedoras con créditos acorde a sus necesidades. En ese sentido, las entidades microfinancieras han cumplido un rol importante en la tendencia actual a expandir los beneficios del crédito y además han mostrado que servir a clientes de bajos estratos puede ser rentable.

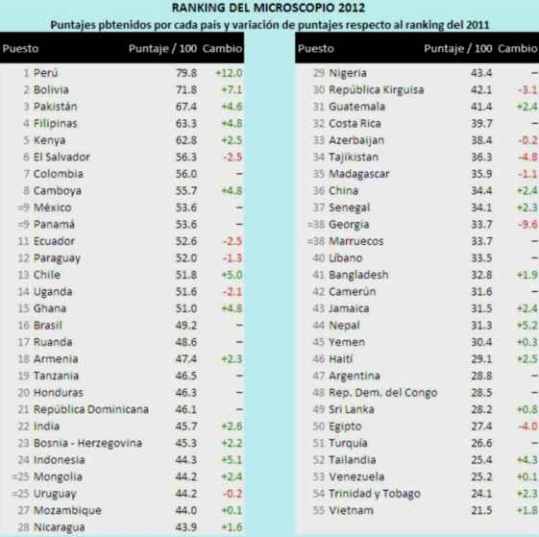

Dentro del contexto internacional, destaca el desempeño de Perú como país que favorece el desarrollo de las microfinanzas, lo que ha sido reconocido en sucesivas oportunidades. En esa línea, es importante destacar que por quinto año consecutivo, el Perú lidera la clasificación global de los 55 países emergentes que poseen el mejor entorno para las microfinanzas, según el ranking “Microscopio global sobre el entorno de negocios para las microfinanzas 2012”, elaborado por The Economist Intelligence Unit. El país volvió a ocupar el primer lugar del ranking gracias a su avanzado marco legal y regulatorio, así como su competitividad en el sector de las microfinanzas.

Resultados del Microscopio 2012

En la última edición del Microscopio, Perú mejoró 12 puntos en el ranking, siendo el país que reportó el mayor avance respecto al año previo, y alcanzando un puntaje de 79.8 sobre 100, con lo que amplió la brecha que mantenía hasta 2011 con Bolivia, que nuevamente ocupó el segundo lugar y obtuvo un puntaje de 71.8.

“…por quinto año consecutivo, el Perú lidera la clasificación global de los 55 países emergentes que poseen el mejor entorno para las microfinanzas…”

A fin de analizar las características del país que han explicado los buenos resultados obtenidos en el estudio debe precisarse que en esta oportunidad, el índice en el que se basa el informe Microscopio 2012 permite comparar países y regiones en dos amplias categorías: Marco regulatorio y práctica, en la que se examinan las condiciones regulatorias y de ingreso al mercado Marco institucional, en la que se evalúan las prácticas de negocios y la interacción con los clientes.

|

“…por quinto año consecutivo, el Perú lidera la clasificación global de los 55 países emergentes que poseen el mejor entorno para las microfinanzas…” |

A la calificación obtenida como resultado de considerar las dos categorías previamente mencionadas, se le aplica un factor de ajuste que toma en cuenta la estabilidad del entorno microfinanciero de cada país. Como se señala en el informe, los indicadores del Microscopio son cualitativos y se definen a través de un conjunto de preguntas que tienen por objeto medir no solo las leyes y normas que regulan el sector sino también su cumplimiento y aplicación. En la siguiente tabla puede apreciarse en términos cuantitativos los resultados del ranking para nuestro país en cada uno de los aspectos tomados en consideración.

PERÚ EN EL RANKING MICROSCOPIO 2012 Puesto/55 Puntaje /100 Cambio

PUNTAJE TOTAL 1 79.8 +12.0

Marco Regulatorio y Prácticas =1 80.0 +10.0

Regulación y supervisión de

carteras de microcrédito =1 100.0 +25.0

Formación de instituciones de microcrédito

reguladas/supervisadas =1 75.0 –

Formación/operación de instituciones de

microcrédito no reguladas =13 50.0 –

Capacidad de regulación y supervisión para

las microfinanzas =1 100.0 –

Marco regulatorio para la captación

de depósitos =1 75.0 +25.0

Marco Institucional 1 85.0 +15.0

Transparencia contable =1 75.0 –

Protección a los clientes:

Transparencia de precios =1 100.0 +25.0

Protección a los clientes:

Resolución de conflictos =1 75.0 +25.0

Centrales de riesgo =1 100.0 +25.0

Política y práctica de transacciones financieras

a través de agentes =2 75.0 –

Factor de ajuste: Estabilidad =17 75.0 –

Impactos políticos sobre las microfinazas =1 00.0 –

Estabilidad Política =19 50.0 –

Resalta el hecho de que respecto al resultado del año previo, nuestro país no mostró ningún retroceso en las variables tomadas en cuenta para la obtención del puntaje total, habiendo por el contrario registrado mejoras importantes en varias de ellas (incluso en la mayor parte ocupa el primer lugar a nivel de los 55 países del estudio).

Dentro de lo correspondiente a Marco Regulatorio, las principales fortalezas con las que cuenta nuestro país y que le han permitido mantener su destacada posición a nivel global son las siguientes:

El ente supervisor, la Superintendencia de Banca, Seguros y AFP (SBS) ha implementado normas que han dado como resultado un mercado justo y competitivo en las microfinanzas. Las barreras para el ingreso son bajas gracias a la ausencia de topes a las

tasas de interés, bajos requerimientos de capital y la existencia de diversas estructuras jurídicas (es decir, varios tipos de entidades específicamente orientadas al segmento).

Asimismo, el marco regulatorio promueve la expansión del sector al facilitar el uso de la banca móvil y los cajeros corresponsales para elevar la inclusión financiera.

La SBS ha desarrollado regulaciones específicas aplicadas a las instituciones microfinancieras, además de adoptar esquemas regulatorios basados en segmentos crediticios y tamaño de entidades, abandonando el anterior esquema modular que discriminaba entre tipos de institución.

Las entidades reguladas pueden tomar un razonablemente amplio rango de depósitos, y la regulación es prudente en tal sentido, sin imponer obstáculos significativos.

En lo referente al Marco Institucional, merece destacarse:

Existe un buen nivel de transparencia en la contabilidad de las instituciones financieras del país, que ha adoptado estándares internacionales. La SBS exige el cumplimiento de un Manual de Contabilidad para todas las entidades reguladas.

|

“la SBS ha implementado normas que han dado como resultado un mercado justo y competitivo en las microfinanzas….” |

Existe un elevado nivel de transparencia de información en lo que respecta a aspectos clave como tasas de interés efectivas, estados financieros e incluso conflictos con los clientes. La SBS hace seguimiento a toda esta información y facilita su acceso al público a través de Internet y los medios de prensa.

Se ha visto una evolución en las iniciativas de protección a los clientes, yendo más allá de la implementación de prácticas óptimas, ya que se presta una renovada atención a la educación financiera de los ciudadanos con el fin de que comprendan los términos financieros y tengan conocimiento de sus derechos como consumidores. La SBS y el Ministerio de Educación son reconocidas como entidades pioneras porque han adoptado iniciativas interesantes como la inclusión de cursos de banca y finanzas en el currículo escolar.

Las centrales de riesgo proveen una amplia información acerca del comportamiento crediticio de los clientes del Sistema Financiero.

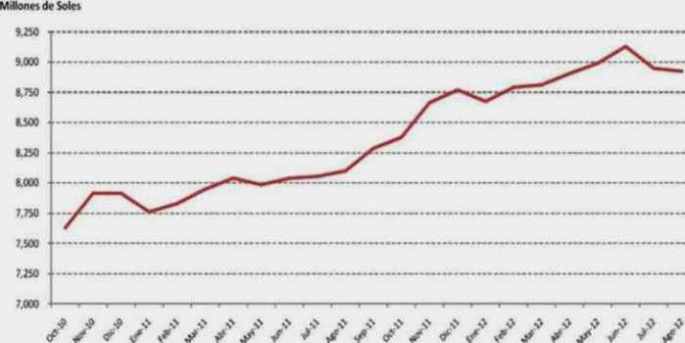

Monto del financiamiento a la microempresa en el Perú

Acorde a lo señalado anteriormente, el mercado de las microfinanzas en el Perú ha sido bastante dinámico en los últimos años, observándose una tendencia creciente en los montos financiados por el conjunto de entidades financieras que ofrecen este tipo de créditos.

Según información disponible, a agosto 2012 el saldo de las colocaciones del Sistema Financiero peruano dirigidas a microempresas totalizó S/. 8,926 millones, monto mayor en 10% frente a lo reportado un año antes y 17% superior en comparación a octubre 2010.

“…a agosto 2012 el saldo de las colocaciones del Sistema Financiero peruano dirigidas a microempresas totalizó S/. 8,926 millones…”

“Existe un elevado nivel de transparencia de información en lo que respecta a aspectos clave como tasas de interés efectivas...”

Préstamos del sistema financiero peruano al segmento de microempresas

(Oct 2010-Ago 2012)

Fuente: SBS

Sistema Financiero incluye bancos, financieras, cajas municipales, cajas rurales, empresas de arrendamiento financiero, edpymes y Agrobanco

En cuanto a su participación en la cartera del Sistema Financiero, el segmento de microempresas recibió el 5.45% del monto colocado a agosto 2012.

Asimismo, en los últimos dos años, la morosidad de los créditos a la microempresa ha registrado un nivel promedio de 4.6%. No obstante, se ha observado una tendencia creciente en lo que va del 2012, y al cierre de agosto dicho indicador fue de 6.05%. Este aumento obedecería a la incursión por parte de las entidades financieras en segmentos nuevos, tradicionalmente no atendidos, y que generalmente significan prestatarios más riesgosos.

Conclusión

Según lo observado anteriormente, Perú cuenta con un adecuado entorno para el desarrollo de las microfinanzas. En ese sentido, es de esperar que se fortalezcan aún más los aspectos positivos que han permitido llegar a esa situación. Para ello es necesaria la participación de los distintos actores del mercado, es decir, del Estado a través del ente regulador y supervisor –la SBS-, así como de las entidades participantes del mercado microfinanciero en el país. Aspectos claves como mejorar la educación financiera, profundizar canales alternativos como la banca móvil, reducir la informalidad en la economía, entre otros, propiciarán un entorno aún mejor para el desarrollo de las microfinanzas en el país, favoreciendo a amplios sectores de la población, quienes a través de la inclusión financiera podrán contar con recursos monetarios para invertirlos en emprendimientos productivos, generando rentas

futuras y de ésta manera creando valor en la economía. Esto fomentará el crecimiento económico, lo que a su vez se traducirá en un mayor nivel de bienestar para las familias y un aumento del empleo y los ingresos.

Fuente: ASBANC