Por Jorge Manco Zaconetti

Por Jorge Manco Zaconetti

Fisco misio con devoluciones crecientes

Con la globalización por principios contables de carácter internacional no se exportan impuestos internos, de allí que la devolución a las empresas dedicadas a la exportación desde la década de los años noventa, sea un beneficio tributario. La Sunat les devuelve el 18 % considerado como IGV que en otros países se denomina impuesto al valor agregado (IVA). Lamentablemente en la presente coyuntura de vacas flacas, esta devolución deviene en insostenible desde el punto de vista fiscal y se debe reprogramar, para oxigenar las finanzas del estado.

En verdad, este principio debiera ser revisado a la luz del principio de la realidad, en razón que un grueso de las exportaciones y los servicios necesarios para la misma, sobre todo en las empresas mineras se realizan entre la matriz y las empresas vinculadas. Es decir, se compran bienes y servicios entre empresas hermanas, primas, vinculadas o subsidiarias.

En el sector minero donde se ha generalizado el uso de contratas de servicios, desde servicios productivos altamente especializados en las propias operaciones hasta empresas de transporte, computo, exploraciones etc., que tienen como titulares a gerentes allegados, donde la empresa matriz dispone del capital, de las maquinarias, equipos que son “alquilados” a las empresas de servicios, pero que en verdad son propiedad del titular minero.

Por ello, no tendría sentido devolver el IGV a las empresas que operan con empresas de fachada que pertenecen al mismo grupo donde las transacciones se realizan al interior de empresas de un mismo grupo económico.

Igualmente si se trata del destino de exportación. Sirva como ejemplo la producción de hierro de Shougang Hierro Perú donde el 97 % de la producción es vendida a la matriz que resulta siendo la corporación china Shougang International, lo mismo sucede con la producción cuprífera de Las Bambas o Toromocho bajo responsabilidad de Chinalco, como también con las principales cupríferas como Cerro Verde o Antapaccay.

Así, existe el decreto ley 708 Ley de promoción de Inversiones en el Sector Minero, donde a las empresas se les tiene que devolver el impuesto general a las ventas IGV (18%) por los bienes y servicios utilizados para la venta de una producción destinada al mercado externo.

Con más proyectos más devolución

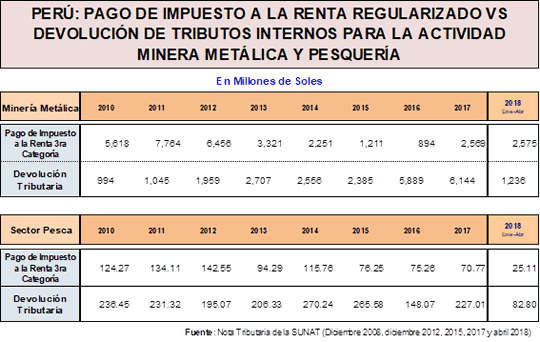

Es más, gracias a los proyectos que maduraron después del 2014 tales como Las Bambas, Chinalco, Constancia, ampliaciones de Cerro Verde, Tintaya/Antapaccay entre otras, la devolución del IGV que realiza el fisco supera al impuesto a la renta pagado por las empresas de la minería metálica, tal como se puede observar en el cuadro respectivo.

Si bien, este es un beneficio tributario que tienen todos los exportadores, mineros, pesqueros, gasíferos (lote 56), agroindustriales etc., que se suma a la larga serie de beneficios tributarios que tienen las empresas con o sin contratos de estabilidad jurídica, tributaria y administrativa.

En verdad, éstos beneficios tenían cierta justificación cuando el Perú era considerado un paria a nivel internacional que no respetaba sus compromisos de pago, como en el primer gobierno de Alan García Pérez, y se trataba en la década de los noventa del siglo pasado, con la reinserción financiera, atraer y fomentar la inversión privada, tanto nacional como extranjera.

Así, la inversión minera en 1992 no superaba los 25 millones de dólares, pero en los últimos años resulta superior a los 9,000 millones como promedio anual gracias al atractivo que tiene la actividad minera por los bajos de producción y riqueza de la ley más la permisiva legislación en materia tributaria.

En tal sentido, resulta imperativo revisar, corregir, superar las distorsiones, anomalías y beneficios tributarios al sector exportador que afectan la caja fiscal, antes que ajustar a los más pobres, como pretende el actual ministro de economía y finanzas, que más que ministro funge de cajero, y ha tenido que ser rectificado públicamente por el presidente del Consejo de Ministros.

En la actual coyuntura económica que arrastra consigo un déficit fiscal superior al 3% para el 2018, algunos beneficios tributarios no tienen justificación, otros debieran revisarse por el bien del país, pues resulta pernicioso para las arcas fiscales que la devolución de impuestos para el sector minero desde el 2014 sea mayor al impuesto a la renta abonado por las empresas.

En el 2014 los titulares de la minería pagaron al fisco por concepto de impuesto a la renta 2,251 millones de soles, impuesto que constituye la base del canon minero pues un 50% del mismo se transfiere a las regiones, gobiernos locales y universidades públicas. Sin embargo, la devolución a las empresas fue de 2,556 millones de soles.

Lamentablemente, esta perversa tendencia fue agravándose y en el 2016 con una bajada de los precios internacionales de los minerales, y menores ingresos y utilidades de las empresas mineras, el impuesto pagado fue apenas de 894 millones de soles, pero el impuesto a la renta superó los 5,889 millones de soles.

Es decir, en el año 2016 el fisco percibió de las empresas mineras 894 millones de soles por concepto de impuesto a la renta y tuvo que devolver 5,889 millones de soles. Ello significa que tuvo que rembolsar más de 6 veces lo percibido, que en última instancia sale del bolsillo de todos los peruanos. De allí que el presente gobierno pretende hacer caja a costa de los peruanos más pobres, incrementando los impuestos indirectos como el selectivo al consumo a los combustibles, bebidas alcohólicas, bebidas azucaradas y cigarrillos.

Para el 2017 esta realidad mejora relativamente para el fisco, pues si bien se percibe un monto por concepto de impuesto a la renta 2,589 millones de soles, el fisco tuvo que devolver la suma de 6,144 millones de soles, básicamente por concepto de IGV. Para ese año la relación disminuyó a 2.4 veces entre el impuesto devuelto y el impuesto percibido.

Pesca con beneficios

Que esta devolución no es exclusiva del sector minero lo demuestra el cuadro de la propia SUNAT, donde desde el 2010 al 2017 e inclusive al primer trimestre del 2018, la devolución del impuesto en el sector pesquero es mayor al abono del impuesto a la renta de las empresas pesquera dedicadas a la exportación. Ver cuadro “Perú: Pago de Impuesto a la Renta Regularizado Versus Devolución de Tributos Para la Actividad Minera Metálica y Pesquera”

En el caso del sector pesquero las exportaciones tanto de harina de pescado como de aceites de pescado bordean los US$ 2,000 millones de dólares anuales en promedio, pero el impuesto a la renta de tercera categoría es francamente ridículo pues en los últimos años no supera los 76 millones de soles, que representan un poco más de US $ 23 millones de dólares pero sin embargo el estado les tiene que devolver más de 200 millones de soles, por el bendito principio que “no se exportan impuestos”.

Mientras tanto se depreda y explota irracionalmente la riqueza pesquera al punto que tenemos que importar pescado (jurel y cojinova) para poder abastecer el mercado interno y saborear un cebiche con pescado congelado.

En resumen, si las devoluciones de impuestos a las empresas resultan mayores al impuesto a la renta pagado en las actividades de exportación, el modelo no está funcionando y se debe corregir esta perversa realidad, antes que cargar el peso del ajuste tributario en los más pobres.